Boletín Legal Tributario: Segunda Quincena de Febrero 2019

Pérdidas Crediticias

19 febrero, 2019

Operador de servicios electrónicos (OSE) para emitir facturas

13 marzo, 20191. MODIFICAN LA RESOLUCIÓN DE SUPERINTENDENCIA N° 239-2018/SUNAT QUE ESTABLECE EL USO OBLIGATORIO DEL SISTEMA DE EMISIÓN ELECTRÓNICA OPERADOR DE SERVICIOS ELECTRÓNICOS Y DEL SISTEMA DE EMISIÓN ELECTRÓNICA SUNAT OPERACIONES EN LÍNEA Y MODIFICAN LA RESOLUCIÓN DE SUPERINTENDENCIA Nº 117-2017/SUNAT

Resolución de Superintendencia Nro. Nº 044-2019/SUNAT (publicada el 28/02/2019)

Como se recuerda la artículo único de la Resolución de Superintendencia Nº 239-2018/SUNAT dispone que, los emisores electrónicos que al 31 de diciembre de 2018 tengan la calidad de principales contribuyentes nacionales, principales contribuyentes de la Intendencia Lima, principales contribuyentes de las intendencias regionales y oficinas zonales o agentes de retención o agentes de percepción del impuesto general a las ventas (IGV) deben cumplir con la obligación referida en el considerando anterior desde el 1 de marzo de 2019; mientras que los sujetos en los que, a partir del 1 de enero de 2019, concurran las calidades de emisor electrónico y de principal contribuyente nacional, principal contribuyente de la Intendencia Lima, principal contribuyente de intendencia regional u oficina zonal o agente de retención o agente de percepción del IGV deben cumplir la citada obligación desde el primer día calendario del cuarto mes siguiente a aquel en que concurran las calidades mencionadas.

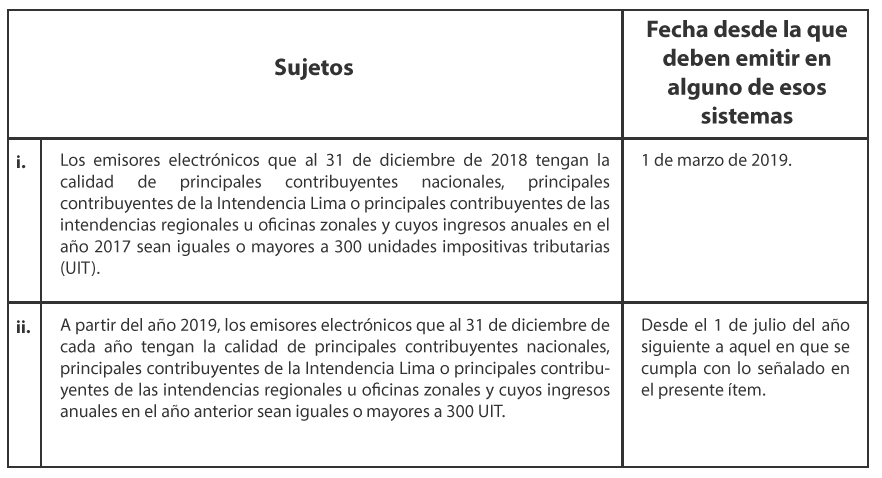

1. El articulo único de la presente resolución señala que están obligados a utilizar el SEE - OSE y/o el SEE - SOL desde las fechas indicadas a continuación:

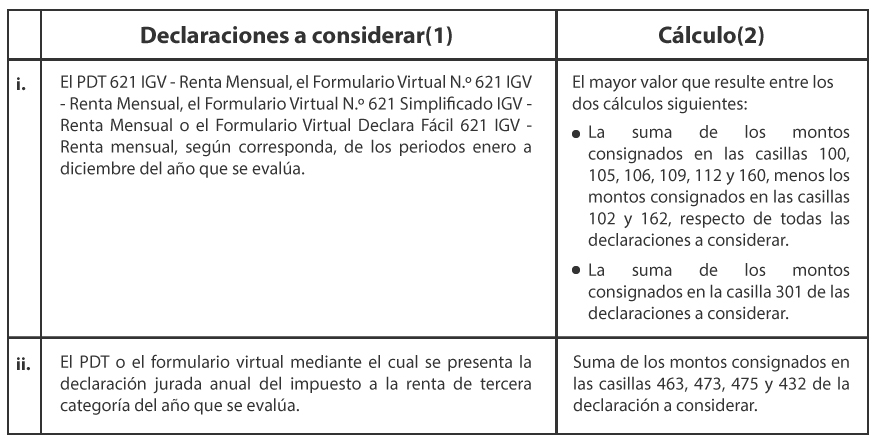

2. A efecto del cálculo de los ingresos anuales se tiene en cuenta lo siguiente:

a) Se considera como ingresos anuales al mayor monto que resulte de comparar los ítems i. y ii. del siguiente cuadro:

(1) Incluyendo las declaraciones rectificatorias que surtan efecto hasta el 30 de abril del año siguiente a aquel que se evalúa. Tratándose de los sujetos comprendidos en el ítem i) del cuadro contenido en el párrafo 1.1, se consideran las declaraciones rectificatorias que hayan surtido efecto al 31 de diciembre de 2018.

(2) En el caso de los formularios virtuales, para efecto del cálculo se consideran únicamente las casillas señaladas que estén incluidas en dichos formularios.

b) Se utiliza como referencia la UIT vigente para el año que se evalúa.”

2. MODIFICAN LAS RESOLUCIONES DE SUPERINTENDENCIA N°S 097-2012/SUNAT, 117-2017/SUNAT Y N.º 253-2018/SUNAT

Resolución de Superintendencia Nro. 043-2019/SUNAT (publicada el 28/02/2019)

Se modifica la Resolución de Superintendencia Nº 097-2012/SUNAT

En relación con el procedimiento de autorización de impresión, importación o generación mediante sistemas computarizados, según corresponda, de formatos para emitir comprobantes de pago, notas, comprobantes de retención y/o comprobantes de percepción en contingencia, el artículo 1 de la Resolución de Superintendencia Nº 253-2018/SUNAT suspende hasta el 31 de marzo de 2019.

Se modifica la Resolución de Superintendencia Nº 253-2018/SUNAT, suspende hasta el Hasta el 31 de diciembre de 2019 la solicitud de autorización de impresión, importación y/o generación mediante sistemas computarizados.

3. APRUEBAN NUEVA VERSIÓN DEL PDT OTRAS RETENCIONES – FORMULARIO VIRTUAL Nº 617

Resolución de Superintendencia Nro. 030-2019/SUNAT (publicada el 12/02/2019)

Mediante la presente resolución se ha aprobado la versión 2.6 del PDT Otras Retenciones – Formulario Virtual N° 617, cuyo empleo será obligatorio a partir del 13 de febrero de 2019, sin importar el periodo al que corresponda la declaración o si se trata de una declaración rectificatoria.

En línea con lo anterior, se establece que el PDT Otras Retenciones – Formulario Virtual N° 617 – Versión 2.5 solo podrá ser utilizado hasta el día 12 de febrero de 2019. Además, indicar que la nueva versión 2.6 trae consigo la posibilidad de identificar si el sujeto no domiciliado al que se le practica la retención goza de un régimen fiscal preferencial o pertenece a un país o territorio no cooperante y país o territorio de baja o nula imposición. De esta forma, se actualiza la versión 2.5 del programa de declaración telemática con los nuevos términos empleados por la Ley del Impuesto a la Renta para referirse a tales territorios, incorporados por el Decreto Legislativo No. 1381.

Finalmente, como disposición complementaria final señala que la SUNAT podrá dictar las medidas discrecionales de no sancionar administrativamente las infracciones relacionadas con las obligaciones establecidas en la presente resolución.

4. NFORME N° 018-2019-SUNAT/7T0000

FECHA DE PUBLICACIÓN: 25/02/2019

- Los contribuyentes acogidos a los beneficios de incentivos tributarios establecidos en la Ley N.° 27037 pueden acogerse simultáneamente a la deducción adicional por gastos de Investigación Científica, Desarrollo Tecnológico e Innovación Tecnológica prevista en la Ley N.° 30309, en la medida que se cumpla los requisitos exigidos en ambas normas.

- Sin perjuicio de ello, cabe indicar que en cuanto al beneficio de exoneración del impuesto a la renta que prevé la Ley N.° 27037 y el de determinación de la depreciación sobre el costo computable más el 75% o 50% de su valor, contemplado en la Ley N.° 30309, el sujeto beneficiario deberá aplicar, respecto de estos beneficios, el tratamiento de uno de ellos.

5. INFORME N° 016-2019-SUNAT/7T0000

FECHA DE PUBLICACIÓN: 27/02/2019

El importe de las penalidades contenidas en notas de débito que el adquirente o usuario aplica a su proveedor por incumplimiento contractual, que conste en el respectivo contrato, no debe consignarse en la declaración jurada mensual del Impuesto General a las Ventas.

6. NFORME N° 010-2019-SUNAT/7T0000

FECHA DE PUBLICACIÓN: 14/02/2019

En el supuesto de una venta de minerales o concentrados de mineral, realizada en el mes de enero de 2019, en la que la contraprestación pactada está sujeta a ajustes por la verificación de la calidad, peso o contenido, por lo cual se emite una factura de venta, la cual será posteriormente modificada en un período distinto a través de una nota de crédito o de débito, dicha verificación no constituye un hecho o evento futuro que permita el diferimiento de los ingresos obtenidos por tal venta hasta que aquella se efectúe.

Es decir que, la operación involucra una situación presente al momento de celebrar el contrato de venta de minerales, y las verificaciones posteriores que tengan lugar solo se limitan a contrastar lo previamente pactado, a fin de establecer el importe definitivo a pagar.

7. INFORME N° 02-2019-SUNAT/7T0000

FECHA DE PUBLICACIÓN: 04/02/2019

En el supuesto de una empresa no domiciliada, a la que no le resulta aplicable ningún convenio bilateral o multilateral para evitar la doble imposición, que presta el servicio de acceso a base de datos de jurisprudencia nacional y extranjera, a través de internet, a favor de un sujeto domiciliado en el país perceptor de rentas de tercera categoría, quien accede efectivamente a dicho servicio en el territorio nacional para el desarrollo de sus actividades económicas:

1. Califica como una operación de utilización de servicios afecta al IGV, teniendo la calidad de contribuyente el sujeto domiciliado que es quien utiliza dicho servicio.

2. La renta así generada se encuentra gravada con el impuesto a la renta

Valor de unidad impositiva